31 марта 2014 г.

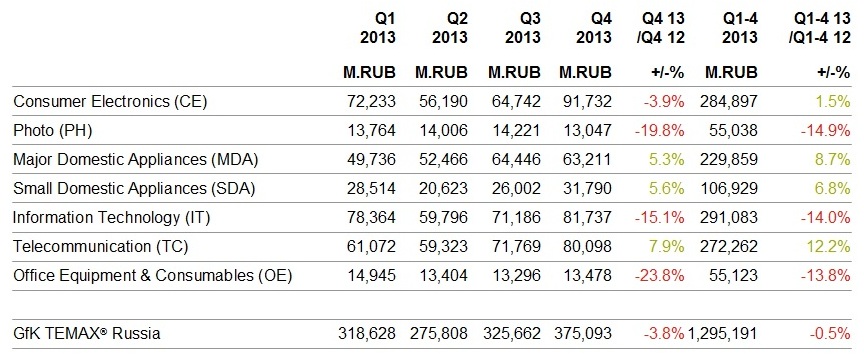

Российский рынок бытовой техники и электроники по итогам 2013 г. показал прирост по сравнению с 2012 г. на 2,4%.Общий товарооборот почти достиг 1,4 трлн. руб. 2013 год оказался более стабильным, уже со смещением к негативной тенденции потребительского спроса по «цифровым» секторам .

Продажи в 4 квартале превысили уровень прошлого года по секторам Телекоммуникации и Техники для дома (как крупной, так и малой).

Телекоммуникационное оборудование: дешевле и «умнее».

Рынок телекома продолжает оставаться самым быстро растущим среди промышленных товаров. Рынок смартфонов вырос почти на 52% (спрос), и более чем на 35% (денежный оборот рынка). Спрос на смартфоны поглощает спрос на мобильные телефоны в особенности в связи с ростом предложения вендоров в самом дешевом ценовом сегменте. Спрос на мобильные телефоны упал в 2013 г. на четверть, когда как в денежном выражении оборот рынка мобильных телефонов снизился на 37%. Средняя рыночная цена смартфона снизилась на 10% в 2013 г.. Подобную тенденцию мы наблюдаем со второго квартала 2013 г., а в 4 квартале 2013 г. цена снизилась на 19% по отношению к уровню 4 квартала 2012 г. Причина не столько в предновогодних распродажах и акциях, сколько в расширении предложения недорогих смартфонов.

Потребительская электроника: телевизоры остаются главным источником роста

2013 г. продемонстрировал умеренные изменения в показателях рынка потребительской электроники: таким образом, рынок не достиг уровня предыдущего года, показав падение чуть более чем на -3% в продажах и около -2% в обороте по сравнению с 2012. Наиболее развивающейся категорией стали ТВ-декодеры, показав более чем 20% рост в обороте и более чем 55% рост в продажах. Это является результатом растущего спроса на доступность устройств и услуг, предоставляемых поставщиками кабельного и спутникового ТВ, наряду с растущей популярностью кабельных/спутниковых каналов.

Запуск моделей ТВ с изогнутым дисплеем и поддержкой UHD, как было упомянуто ранее, вызвал много шума в средствах массовой информации, однако, скорее всего, их продажи не будут высокими на протяжении еще нескольких лет, так как российский потребитель не готов к цене с пятью нулями.

Из всех сегментов категории докстанций/мини-спикеров основное внимание в 2013 г. было приковано к портативной акустике. Этот сегмент продемонстрировал существенный рост по сравнению с остальными собратьями по категории, который составил +17% в продажах и +33% в обороте по отношению к 2012.

Сегмент вставных наушников показал рост на более чем 2% в продажах и почти на 4% в обороте. Вставные наушники остаются самым популярным сегментом категории наушников. За среднюю стоимость в 450 рублей покупатель получает продукт достаточно хорошего качества и, когда захочет, может поменять эти наушники на аналогичные.

Фото: есть ли чем привлечь покупателя?

2013 г. показал значительный нисходящий тренд в продажах цифровых камер. Темпы падения увеличиваются от месяца к месяцу, начиная с мая 2013 года.

На фоне общего падения продаж доля зеркальных камер в единицах превысила 50% по сравнению с другими типами камер. Другой достойный внимания подсегмент – это «бридж- камеры», которые удвоили долю продаж в штуках в сегменте компактных камер.

Онлайн продажи растут; чем дороже камера, тем больше вероятности, что ее купят онлайн, а не традиционно у прилавка.

Малая бытовая техника: чистота и здоровье!

Традиционно заключительный квартал уходящего года с нетерпением ждут все участники рынка ввиду традиционного предновогоднего бума. 4 квартал 2013 г. оправдал подобные ожидания, и совокупный рост сектора малой бытовой техники составил примерно 6% по сравнению с последним кварталом 2012 г. Подобный результат был во многом обусловлен возросшими продажами в категориях новых типов пылесосов и утюгов, которые становятся все более популярными среди потребителей. Так продажи «роботов» и вертикальных пылесосов увеличились более чем вдвое, в то время как у гладильных систем рост составил более 30%.

Помимо этого стоит отметить и позитивную динамику продаж категории товаров для красоты и здоровья: ее рост составил порядка 7%. В то время как большая часть продуктовых групп показала сопоставимые темпы роста, продажи электрических зубных щеток выросли более чем на 50%. Вместе с тем, продажи в одной из ключевых групп - приборов для измельчения и взбивания продуктов - сократились почти на 8%, что в значительной степени было обусловлено падением продаж погружных блендеров, которое составило порядка 10%. Несмотря на это, Россия по-прежнему остается мировым рынком номер один для этого товара.

Крупная бытовая техника. Красота и функциональность.

Категория крупной бытовой техники России продолжает радовать производителей и продавцов положительной динамикой и стабильным спросом. Спрос на встраиваемую технику растет значительными темпами благодаря вводу в эксплуатацию нового жилья, а также тому, что обустройство красивой, уютной, а главное многофункциональной кухни становится всё более доступным для Россиян. В подтверждение этому мы видим, что продажи встраиваемой техники (плиты, духовки, варочные панели, вытяжки и т.д.) через канал кухонных и мебельных специалистов занимает в России в 2013 году уже около 25% в натуральном и более 30% в денежном выражении.

Важно отметить, что пока в России не каждая семья имеет всю крупную технику. Например, посудомоечной машиной обладают только 5%, а встроенные плиты есть пока только у 8%. Данный факт говорит нам о том, что «встройка» обладает большим потенциалом к росту в следующем году, особенно в регионах и областях, примыкающих к городам-миллионерам.

Отдельно стоящая крупная бытовая техника также имеет интересные тренды. Спрос на «слим» машины с загрузкой более 6кг вырос за 2013 г. в 2,6 раз с 4 до 10 процентов. Холодильники покупатель выбирает выше и вместительнее. Продажи моделей серебристого цвета за 2013 г. выросли активнее всех остальных - более чем на 3 процентных пункта, а продажи моделей с дисплеем на корпусе - более, чем на 20%. Кроме того, остается в тренде энергоэффективность: отдельно стоящие холодильники с классом энергоэффективности А++ и выше уже занимают порядка 35% рынка, а стиральных машин с аналогичным классом продается более 15%.

Информационные технологии: без новогоднего настроения

Для российского рынка компьютерной техники 4 квартал оказался тяжелым окончанием тяжелого 2013 г. В ушедшем году традиционный новогодний пик продаж не коснулся рынка ИТ, в связи с чем декабрьские показатели стали худшим результатом за последние 5 лет. Но все не так плохо, как может показаться на первый взгляд. Одной из главных причин такого падения является продолжающийся переход от нетбуков, ноутбуков и настольных компьютеров к планшетам и смартфонам (а также к гибридным ноутбукам, ультратонким ноутбукам, хромбукам и моноблокам). Таким образом, несмотря на падение продаж классических настольных компьютеров почти на 35% по сравнению с 4 кварталом 2012 года и падением продаж мобильных компьютеров почти на 25%, продажи моноблоков и неттопов в совокупности выросли более чем на 10%, в то время как продажи ультрабуков и гибридных ноутбуков удвоились.

Рост оборота продаж планшетов замедлился и составил всего лишь 15% по сравнению с 4 кварталом 2012 (за весь 2013 г. планшеты выросли более чем на 50% по сравнению с 2012 г.). В это же время, общий оборот планшетов за 4 квартал уже в два раза превосходит оборот настольных компьютеров и составляет более 60% оборота ноутбуков. Однако по сравнению с 4 кварталом 2012 года, объем продаж планшетов увеличился более чем на 50%, что отражает значительный сдвиг в сторону удешевления устройств. Итак, последний источник роста оборота компьютерной розницы в ближайшее время может иссякнуть.

Говоря о будущем, стоит отметить, что цены на потребительские товары, вероятно,

вырастут частично из-за слабеющего рубля. Таким образом, в ближайшие несколько месяцев достаточно чувствительный к цене сегмент рынка ощутит на себе серьезное давление.

Офисное оборудование: будем ли печатать?

Тысячи слов были напечатаны в 2013 году, преимущественно на лазерных принтерах и МФУ. Сам рынок испытал равномерное снижение: на 10% в штучном выражении и на 9% в денежном, соотносительно прошлого года. В дальнейшем однако более резкое падение маловероятно – так или иначе, в среднесрочной перспективе сложно даже представить себе офис, который полностью бы отказался от использования бумаги. В то же время, рынок струйной печати в сравнении с лазерным больше подвержен различным неблагоприятным изменениям. Вместо того чтобы тратиться на покупку принтеров для фотопечати, потребители могут полностью перейти на просмотр фотографий с помощью смартфонов и планшетов, что окажет существенное влияние на рынок струйной печати.

GfK TEMAX® - система показателей, разработанная GfK для мониторинга индексов развития секторов рынка электробытовой техники и электроники. Результаты базируются на информации, полученной с помощью мониторинга розничной торговли, проводимого GfK. Мониторинг проводится в более чем 425 000 розничных торговых точек во всем мире. С февраля 2009 г., GfK подсчитывает GfK TEMAX® показатели на международном уровне более чем в 30 странах. Это первая система показателей, включающая все сектора рынка электробытовой техники и электроники в различных странах.

Источник: GfK