28 августа 2023 г.

Наглядным подтверждением тому, что в ИТ-бизнесе львиную долю выручки создаёт отнюдь не «холодное железо», стали последние оценки глобального ИТ-рынка, сделанные Canalys. Более того, согласно подсчётам аналитиков, свыше 70% годового оборота на этом рынке генерируют именно канальные партнёры — а не сами вендоры в ходе прямого взаимодействия с заказчиками любого масштаба.

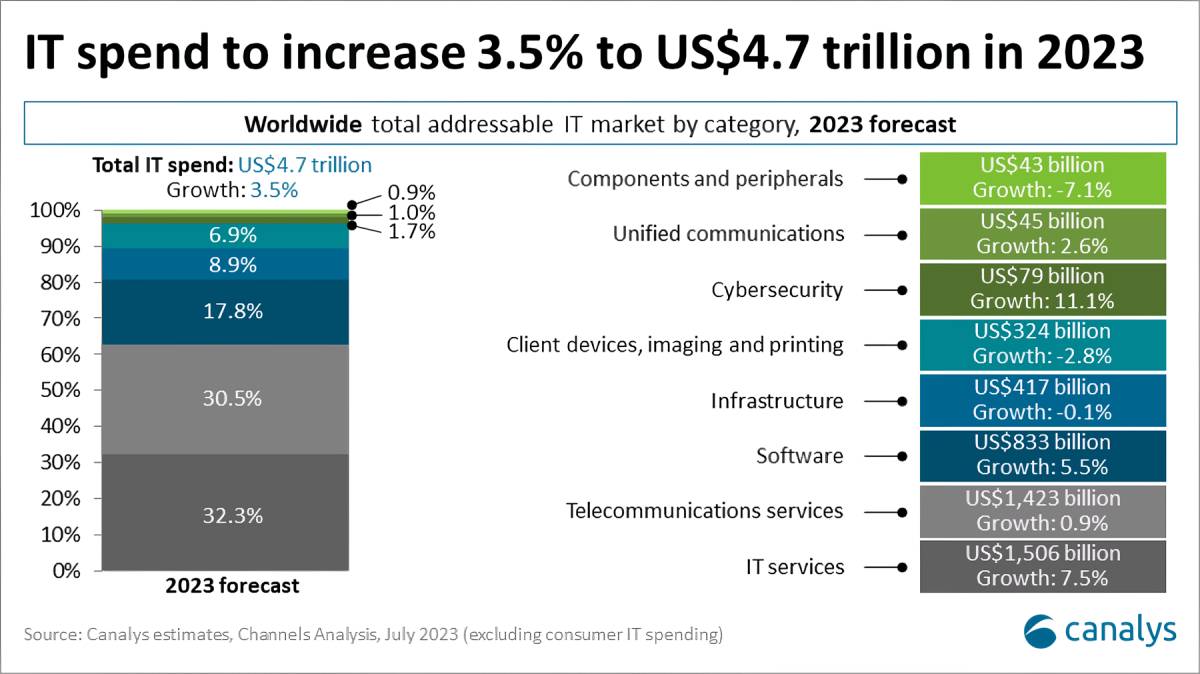

Общий объём глобальных адресуемых расходов на ИТ (addressable IT market size) по итогам текущего года эксперты оценили в 4,7 трлн долл. США. Примечательно, что эта величина оказалась — точнее, может оказаться, если прогноз подтвердится, — на 3,5% больше прошлогоднего значения. Строго говоря, это всё равно по сути спад, поскольку, как утверждает МВФ в своём июльском экономическом бюллетене, средняя по планете инфляция в 2023 г. достигнет 6,8%. И тем не менее, множество иных отраслей глобального хозяйства явно не смогут в конце года похвастаться и таким, чисто номинальным, ростом.

Ещё интереснее географическая картина динамики расходов на ИТ, которую рисует Canalys. В Северной Америке, на чью долю приходится 37,7% от упомянутых 4,7 трлн долл., фиксируется спад — на 2,8% год к году. В то же время Азиатско-Тихоокеанский регион должен прирасти на 4,5%, а ЕМЕА (куда входит, в частности, Россия) и Латиноамериканский регионы прибавят, как ожидается, по 3,0% каждый.

Факторы, противодействующие росту мировых затрат на ИТ, для всех вполне очевидны и не раз уже указывались аналитиками: это угроза затяжного макроэкономического спада (не рецессии — сравнительно краткосрочного циклического этапа, за которым непременно последует новый подъём, — а именно длительного системного провала вроде Великой депрессии

Последний фактор особенно трудно поддаётся прогнозированию. Скажем, если в некой стране вследствие небывалых прежде засух, ливней, шквалов и прочих напастей резко падает выработка сельхозпродукции, ту приходится импортировать, расходуя на это непредвиденно крупные средства, — что неизбежно сказывается на всём локальном рынке, приводя к внезапному и резкому урезанию расходов на всё, что непосредственно не связано с жизнеобеспечением, — в том числе и на ИТ. Но, опять же, не на все: без цифровой связи современное хозяйство функционирует крайне плохо, бесперебойная работа ЦОДов необходима для поддержания в рабочем состоянии финансового сектора, систем планирования в чрезвычайныхз ситуациях и т. п. Как пандемия COVID-19 привела к взлёту оборотов в ИТ-секторе практически по всему миру, так и новые глобальные вызовы не обязательно будут отражаться на высокотехнологичном рынке исключительно негативно.

Изучая различные категории мирового ИТ-рынка (см. иллюстрацию), аналитики обнаружили, что наиболее сильно — +11,1% год к году — должна прирасти сфера кибербезопасности. В абсолютном выражении она далеко не самая крупная (79 млрд долл. в

Другие лидеры мирового ИТ-рынка — сфера услуг (+7,5% год к году), программное обеспечение (+5,5%), унифицированные коммуникации (+2,6%), телекоммуникационные услуги (+0,9%). Спад же демонстрируют секторы инфраструктуры (—0,1%), клиентских устройств, включая средства визуализации и оргтехнику (—2,8%), а также компонентов и периферии (—7,1%). Эксперты разъясняют, что рост оборотов в сфере ИТ-услуг обусловлен по большей части перетеканием всё более значительной доли локальных инфраструктур в облака, опять-таки увеличением расходов на кибербезопасность (для обеспечения которой — в части защиты веб-сайтов, например, — всё чаще задействуют облачные сервисы) и неуклонно укрепляющимся интересом самых разнообразных бизнесов к генеративному искусственному интеллекту.

С точки же зрения канала наиболее содержательный итог нового исследования Canalys — это констатация того факта, что из 4,7 трлн долл., что будут потрачены в мире за 2023 г. на ИТ-нужды, 73,1% придётся на партнёрский бизнес, и только 26,9% — на прямые поставки от вендоров заказчикам. И если общий рост мирового ИТ-рынка по итогам текущего года прогнозируется, напомним, на уровне 3,5%, то для канального его сектора этот показатель даже выше, — 3,7%. Более того, эксперты утверждают, что за грядущие 10 лет канальный сектор практически удвоит свой оборот, поскольку вендоры всё более будут полагаться на совместную активность с партнёрами, доверяя их непрерывно актуализирующейся экспертизе в плане понимания локальных рынков, конкретизации клиентских запросов, практической оценки жизнеспособности предлагаемых вендорами инноваций.

Казалось бы, парадокс: омниканальность создала между вендором и конечным заказчиком/потребителем достаточно плотную сеть, ни один из узлов которой вроде бы не должен оказываться незаменимым, — какая, в сущности, разница, клиенту, тот ли реселлер продал ему вожделенный брендированный ИТ-продукт, этот ли? Но на деле чем сложнее становятся высокотехнологичные платформы и сервисы, чем глубже они проникают в ткань бизнеса самой различной (не ИТ-) направленности, тем бесспорнее становится значимость адекватного и высококомпетентного интегратора, готового проконсультировать любого клиента с учётом специфики области его деятельности — и подобрать именно то из имеющихся на рынке во множестве решений, которое наилучшим образом будет соответствовать даже не до конца осознанным (не говоря уже о том, чтобы явно сформулированным!) запросам заказчика.

В приложении к нынешним российским реалиям роль канала, вне всякого сомнения, ещё более существенна и очевидна. У вставших на путь импортозамещения вендоров нередко всё в порядке с технологической частью их предложений, однако понимания рынка, внедренческих компетенций, возможностей для обучения специалистов клиентов им чаще всего откровенно недостаёт. Отечественный ИТ-рынок сегодня попросту немыслим в отсутствие развитой, эффективной канальной структуры, — и потому особенно отрадно видеть, что за последние полтора года она, невзирая на все сложности, активно развивается.

Источник: Максим Белоус, IT Channel News