5 октября 2010 г.

Компания PricewaterhouseCoopers попыталась оценить риск кризиса задолженности, основываясь на текущих показателях национальных экономик различных стран, а также на важнейшей информации о состоянии государственных бюджетов.Выводы отчета говорят о том, что страны Центральной и Восточной Европы (ЦВЕ) должны быть готовы к продолжительному периоду незначительного экономического роста, который может сопровождаться существенными колебаниями на финансовых рынках. Наилучший способ справиться с трудностями – придерживаться осторожной экономической политики и проводить решительные структурные реформы.

Вероятно самая острая фаза кризиса позади, но страны ЦВЕ еще долго будут ощущать его последствия. Регион сильно пострадал от кризиса: некоторые страны оказались на грани банкротства, другим пришлось значительно сократить свои расходы, чтобы избежать этой участи. Снижение экономической активности привело к уменьшению налоговых поступлений. Часто приходилось прикладывать значительные усилия ради сокращения бюджетных расходов без серьезных последствий для экономики и общества. Таким образом, перед некоторыми странами региона может возникнуть опасность кризиса задолженности, аналогичного заподноевропейскому, который в свою очередь может привести к дальнейшей дестабилизации финансовой системы.

Общая оценка экономической ситуации

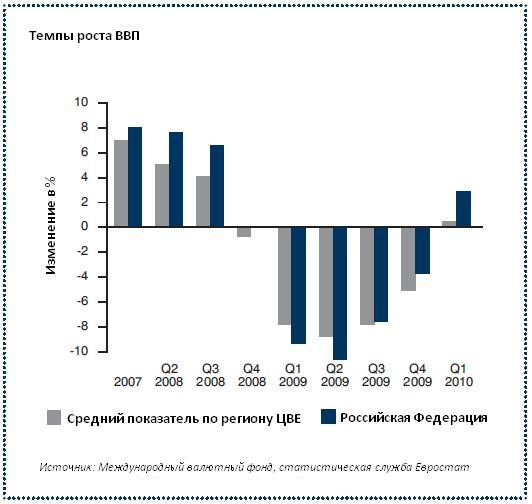

Мировой кризис значительно повлиял на экономику России. Быстрые темпы роста ВВП на уровне 6–8% в докризисный период резко сократились до -8% осенью 2009 года.

Несмотря на потрясение, Россия, в отличие от большинства стран ЦВЕ, находилась в относительно комфортном положении. Политика управления огромным профицитом бюджета и накопления валютных резервов до кризиса в противовес расходованию случайных прибылей от экспорта нефти и газа позволила правительству применить пакет мер по стимулированию экономики страны как ответ на рецессию.

Среди таких мер была масштабная поддержка российских банков и частных компаний, столкнувшихся с большими нехеджированными валютными рисками. И хотя в более долгосрочной перспективе подобный шаг может иметь инфляционные последствия, благоприятное положение российского бюджета до кризиса означало, что риска формирования излишней задолженности можно было избежать.

Благодаря росту цен на нефть и политике стимулирования и поддержки банков и компаний, российская экономика восстанавливается после спада производства. Ожидаемые в 2010 году темпы роста составят 3,7%, при этом сохранение тенденции к росту прогнозируется и на 2011 год. Однако если мировая экономика вновь окажется в рецессии и цены на нефть в очередной раз упадут, возможность применения политики стимулирования спроса будет гораздо более ограниченной, чем в 2009 году.

Государственное финансирование

Существенные вливания в российскую экономику в рамках программы стимулирования не прошли незаметно для финансовой системы. Дефицит государственного бюджета существенно увеличился, достигнув отметки -8,8% от ВВП в 2009 году, тогда как докризисные годы характеризовались профицитом на уровне 5–8% от ВВП. И хотя цена, которую российское правительство заплатило, чтобы защитить экономику от кризиса, была довольно высокой, финансовая система страны имеет все шансы на достаточно быстрое восстановление при условии сохранения цен на нефть на текущем уровне или их увеличения. Ожидается, что в ближайшие годы дефицит государственного бюджета снизится до уровня ниже -2% от ВВП.

Государственный долг России по-прежнему низок и составляет 7,3% от ВВП, не создавая угрозы для страны в краткосрочной перспективе. Однако в долгосрочной перспективе потребуются фундаментальные структурные реформы для создания стабильной модели государственного финансирования, в меньшей степени зависящей от изменения цен на нефть.

Внешний баланс

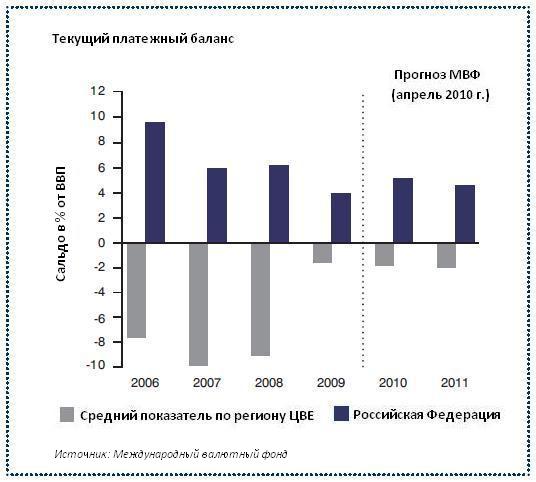

Россия была единственной в регионе ЦВЕ страной, имеющей положительное сальдо платежного баланса как до, так и после кризиса. Тем не менее, профицит существенно снизился в период мирового кризиса: с 6,2% от ВВП в 2008 году до 3,6% в 2009 году. Такой результат не был неожиданным с учетом масштаба мер по стимулированию экономики, реализованных правительством в 2009 году. В ближайшие годы вновь ожидается увеличение положительного сальдо платежного баланса.

В настоящее время иностранный долг России не вызывает больших опасений, поскольку составляет менее 40% от ВВП (намного меньше среднего показателя по региону ЦВЕ) и в основном представлен долгосрочными кредитами. Благодаря большим валютным резервам Центрального банка ситуация даже менее рискованная. Валютные резервы в семь раз превышают сумму текущего платежного баланса и краткосрочного долга.

Стабильность валюты

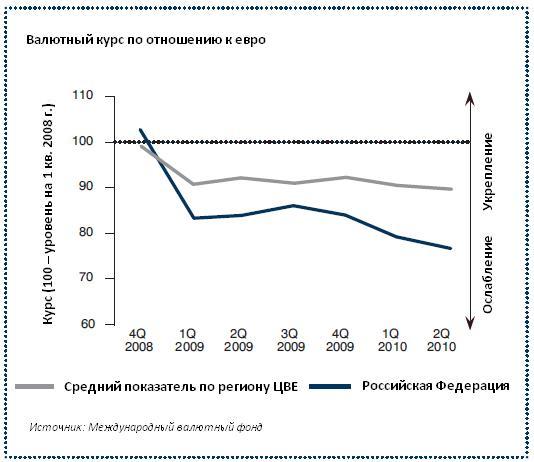

В первую волну кризиса рубль значительно подешевел. До кризиса сильный рубль способствовал стабилизации макроэкономики страны. По мере роста цен на нефть, усиливались и ожидания в отношении повышения курса рубля. Такая ситуация побуждала игроков финансового рынка и заемщиков к совершению односторонних валютных сделок с рублем, что способствовало формированию значительного притока капитала. Когда разразился кризис, в силу высокого уровня задолженности Россия оказалась уязвимой перед оттоком капитала.

Несмотря на то, что слабый рубль помог экономике справиться с кризисом, его последствия удалось преодолеть благодаря структуре внешнеторговых потоков России (сырьевая направленность экспорта). Однако в тоже время ослабление рубля может иметь довольно существенные инфляционные последствия.

Налогообложение и условия ведения бизнеса

В настоящее время ограничения в отношении иностранных игроков упраздняются, а условия нормативного регулирования улучшаются. Однако некоторые отрасли экономики по-прежнему остаются закрытыми для иностранных инвестиций. В рамках плана государства по упрощению процесса получения инвесторами доступа к таким отраслям, ожидается принятие закона, который смягчит существующие ограничения в отношении иностранных инвестиций в российские стратегически важные сектора и природные ресурсы.

Российская инвестиционная политика предусматривает налоговые льготы, устранение административных барьеров и создание ГЧП.

Правительство намерено предоставить финансирование под инфраструктурные проекты с целью привлечения инвестиций и упрощения формальностей, которые должны соблюдать иностранные инвесторы.

Среди положительных для инвесторов нововведений – самая низкая ставка налога на прибыль предприятий среди стран «большой восьмерки» и БРИК, законодательные поправки, позволяющие осуществлять строительство, эксплуатацию и передачу объектов, и создание системы, допускающей присутствие иностранных инвесторов в стратегически важных секторах. Продолжающийся рост цен на нефть и прочую товарную продукцию в сочетании с жесткой денежной политикой и сбалансированной государственной поддержкой в пользу основных предприятий способствуют постепенному восстановлению российской экономики, создавая новые возможности для иностранных инвесторов в 2010 и последующие годы.

С 2009 года вступили в силу следующие существенные изменения налогового законодательства:

- С 1 января 2009 года ставка налога на прибыль снижена с 24% до 20%;

- С 1 января 2009 года сумма единовременного вычета затрат на приобретение основных средств увеличена до 30% (для активов со сроком полезного использования от 3 до 20 лет этот показатель остался на уровне 10%);

- Некоторые виды расходов на работы по НИОКР принимаются к вычету с учетом коэффициента 1,5.

Существенные изменения, вступившие в силу в 2010 году:

- С 1 января 2010 года единый социальный налог (ЕСН) заменили страховые взносы по фиксированной ставке 26% на 2010 год (соответствует максимальной ставке ЕСН). При этом максимальная сумма для расчета отчислений составляет 415 000 рублей (примерно 13 883 долларов США).

Показатели уязвимости (2009 год)

Принимая во внимание обнадеживающие результаты 2010 года и благоприятные прогнозы на 2011 год, в России складываются благоприятные условия для изменения динамики экономического роста с отрицательной на положительную. Главной задачей в процессе стимулирования дальнейшего роста станет улучшение инвестиционного климата в России.

Главной задачей в процессе стимулирования дальнейшего роста станет улучшение инвестиционного климата в России. Экономическая политика должна предусматривать структурные реформы в государственном секторе, изменение пенсионной и здравоохранительной систем, а также либерализацию рынков товаров, услуг и факторов производства. Несмотря на отсутствие серьезных рисков в области государственного или внешнего долга, положение страны не является абсолютно комфортным.

С одной стороны, чтобы избежать серьезных финансовых потрясений, необходимо усилить российскую банковскую систему. Банковский сектор по-прежнему уязвим по отношению к любому отрицательному воздействию со стороны мировых рынков. Усиленный контроль Центрального банка (первые шаги в этой области уже сделаны) и повышенная прозрачность, направленные на укрепление доверия к российской банковской системе, необходимы для обеспечения устойчивого роста в долгосрочной перспективе.

С другой стороны, финансовое положение по-прежнему напрямую зависит от ситуации на мировом нефтяном рынке. Поэтому изменение спроса и цен на нефть может существенным образом повлиять на экономику.

Петер Герендаши, управляющий партнер, PwC в России: «Россия вполне успешно начала процесс восстановления после кризиса, сохранив макроэкономическую стабильность, несмотря на тяжелый удар. Благодаря значительной поддержке со стороны государства, начиная с конца 2009 года российская экономика восстанавливалась устойчивыми темпами. Более того, Россия выбрала новую модель экономического роста, ориентированную на инновации и развитие. Один из важнейших приоритетов – стимулирование инноваций, направленное на модернизацию экономики и преодоление зависимости от сырьевых отраслей. Правительство одобрило план мер по стимулированию инновационной деятельности предприятий, направленных на поддержку технологического развития компаний и инновационных разработок в государственном секторе. Многое уже было сделано для продвижения процесса. В настоящий момент в стадии реализации находятся многочисленные проекты, направленные на модернизацию российской экономики и повышение ее открытости для инвесторов».

Источник: Пресс-служба компании PwC в России