16 декабря 2024 г.

Станислав Мирин, ведущий консультант iKS-Consulting: «В России продолжается цифровая трансформация экономики, одним из наиболее заметных трендов которой является внедрение технологий искусственного интеллекта (ИИ) в различные бизнес-процессы. Существенным драйвером в

Объем российского рынка облачных услуг

Развитие облачного рынка в России в

Активное развитие российского ИТ-рынка происходило в том числе на фоне общемирового тренда на повышение проникновения высоких технологий во все сферы бизнеса и дополнительного импульса, полученного в результате пандемии COVID-19. В России также продолжается цифровая трансформация экономики, одним из наиболее заметных трендов которой является внедрение технологий искусственного интеллекта в различные бизнес-процессы.

Расширение пакета санкций, наложенных на Россию начиная с весны 2022 года, и уход из страны ведущих западных вендоров ИТ-оборудования и поставщиков ПО и облачных услуг вынуждают российские компании искать новые пути построения собственной ИТ-инфраструктуры. С одной стороны, российские пользователи используют каналы параллельного импорта для закупки иностранного оборудования и ПО через дружественные страны, в результате чего в разы вырос спрос на ИТ-компоненты в Казахстане, Армении, других странах СНГ, через которые идет основной поток параллельного импорта. Основным прямым импортером ИТ-оборудования в последние годы стал Китай, поставляющий не только серверы в сборе, но и компонентную базу для их сборки в России.

Многие компании, которые не хотят искать пути параллельного импорта, обращают свое внимание на облачные услуги, перекладывая на облачных провайдеров проблемы, связанные с поставками в Россию оборудования и ПО. В настоящее время, по мнению участников рынка, вопросы поставок облачными провайдерами решены, хотя стоимость их значительно увеличивается, как из-за усложнения логистики, так и в связи с падением курса рубля.

Уход из России зарубежных облачных провайдеров и сложность оплаты их услуг для российских пользователей послужили драйвером для перехода в облака российских провайдеров. Этот процесс начался в 2022 году, но продолжается еще и в 2024 году. Для крупных компаний смена поставщика услуг — процесс не быстрый. Кроме того, до сих пор еще не разработаны российские аналоги, полностью замещающие по функционалу зарубежные системы. Тем не менее законодатель требует завершить импортозамещение: с 1 января 2025 года заказчикам (кроме организаций с муниципальным участием) запрещается использовать иностранное ПО на принадлежащих им значимых объектах критической информационной инфраструктуры (КИИ). Переход на отечественные системы виртуализации и прикладное ПО стимулируется и для крупных российских корпораций, особенно компаний с госучастием.

В некоторых случаях компании адаптировались к новым условиям ведения бизнеса, самостоятельно нашли пути получения оборудования и начинают активно развивать собственную ИТ-инфраструктуру: строят частные облака, как полностью на собственной инфраструктуре, так и с использованием предложений облачных провайдеров. Это тренд будет наблюдаться в ближайшие годы и тормозить развитие сегмента публичных облаков. Отток из облаков в

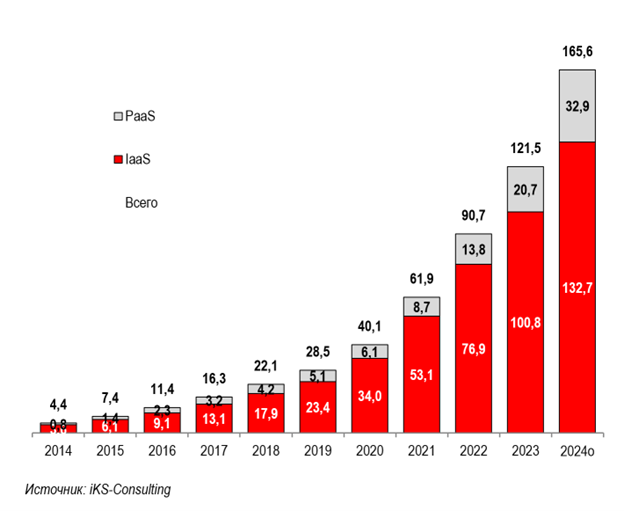

По оценкам iKS-Consulting, объем российского рынка облачных инфраструктурных сервисов в 2023 году составил 121,5 млрд руб., показав рост на 34% к предыдущему году. В 2024 году рынок, по нашим оценкам, достигнет отметки в 165,6 млрд рублей, или 1,83 млрд долл.*; рост к 2023 году в национальной валюте составит 36,3%, в долларах США — 27%%.

Предварительные итоги 2024

Существенным драйвером в

Значительно увеличились доли на рынке облачных провайдеров Cloud.ru и Yandex Cloud. Эти игроки предоставляют облака для крупнейших российских экосистем, в частности, Yandex Cloud стремится развивать облачные услуги в совокупности с построенной вокруг компании экосистемой. В такой модели облачные сервисы являются продолжением широкого спектра других сервисов, включая финансовые, транспортные, услуги, электронную коммерцию и т.п.

Сегмент B2G на российском рынке становится все более весомым. Это связано с развитием государственных услуг на базе облаков и активным переводом федеральных и региональных органов власти на единую облачную платформу. В рамках этого движения рассматривается ряд инициатив по стимулированию госорганизаций к использованию облачных услуг, что выражается как в обязательствах по цифровой трансформации деятельности организаций, так и в ограничениях на развитие собственной (on-premise) ИТ-инфраструктуры. Внедрение облачных услуг в сегменте B2G будет способствовать росту популярности облаков и в сегменте B2B и должно поддержать темпы роста облачного рынка на высоком уровне.

Рост рынка в

- увеличению проникновения облачных услуг;

- повышению доверия к облачным услугам со стороны крупного бизнеса;

- миграции значительной доли пользователей в российские облака из зарубежных после начала действия западных санкций в отношении России весной 2022 года;

- ограниченным размерам инвестиций в инфраструктуру, актуальности замены CAPEX на OPEX;

- политике оптимизации затрат на ИТ-инфраструктуру, проводимой многими компаниями;

- появлению новых игроков на рынке и фокусированию крупных провайдеров на секторе облачных услуг;

- комплексу государственных мер по защите национального рынка.

В долларовом исчислении темпы роста в 2024 году ожидаются ниже рублевых (~27%), так как часть прироста была «съедена» очередным падением курса рубля относительно мировых валют в 2024 году.

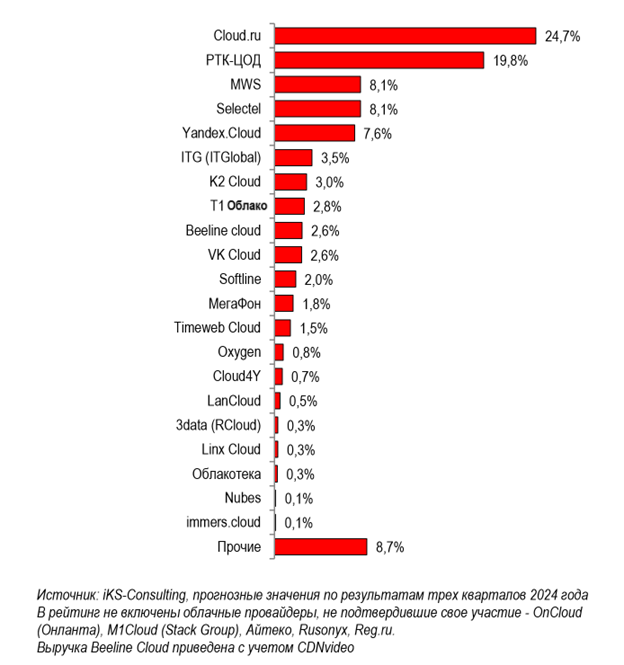

Крупнейшие игроки рынка IaaS

Рейтинг по 2024 году строится на основании данных, полученных от участников рынка в октябре-ноябре 2024 года. На основании оценок провайдеров и оценок iKS-Consulting, получен следующий прогноз на конец 2024 года (рис. 2).

На рынке выделились два лидера в совокупности, занимающие долю в ~45% и пятерка облачных провайдеров, контролирующих ~68% рынка.

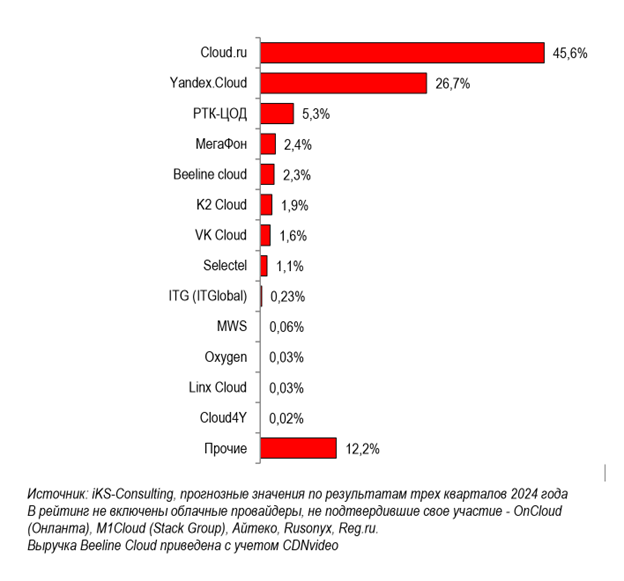

Крупнейшие игроки рынка PaaS

Под «функциональным» PaaS мы понимаем тот сегмент рынка высокотехнологичных платформ PaaS который предлагается ведущими российскими игроками рынка PaaS. Он исключает, главным образом, большой сегмент web-хостинга, платформы видеонаблюдения и ряд платформенных сервисов, которые по фактическому определению подходят под понятие PaaS, но не все игроки рынка относят их к сегменту PaaS. По итогам 2023 года объем «функционального» PaaS составил 20 млрд руб. В 2023 году лидерами в PaaS были компании Cloud.ru и Yandex.Cloud. Их совместная доля составляла 60% (рис. 3).

Драйвером роста доли Cloud.ru является доступ к сервисам для создания и работы с моделями искусственного интеллекта. Компания Yandex.Cloud сконцентрирована на услугах по предоставлению платформ для баз данных, и управлению кластерами Kubernetes. Обе компании также являются лидерами в сегменте синтеза и распознавания речи и изображений.

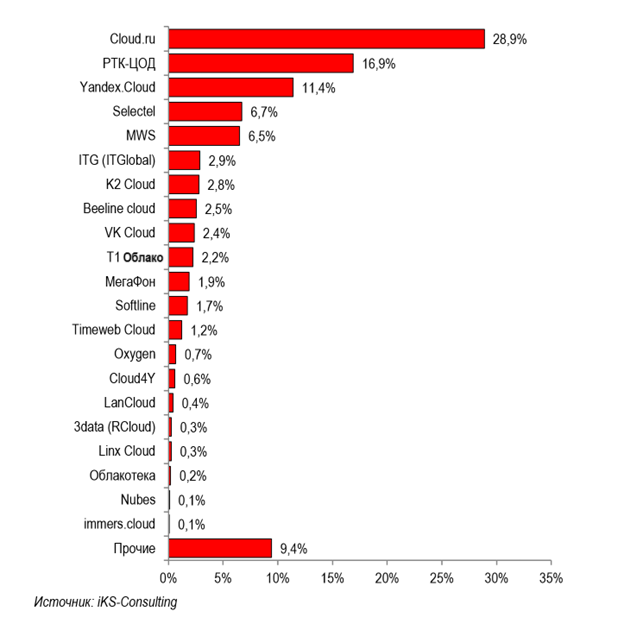

Совокупная доля на рынке облачных инфраструктурных сервисов

Предварительный рейтинг по результатам 2024 года строится на основе объемов совокупной выручки, полученной от услуг IaaS и PaaS. Первые две позиции остаются за лидерами сегмента IaaS — Cloud.ru и «Ростелеком-ЦОД». На третьей позиции в 2024 году закрепилась компания Yandex Cloud благодаря высоким темпам роста в обоих сегментах рынка. Также в пятерку лидеров входят Selectel и МWS. Суммарно перечисленные компании занимают более 70% рынка. Концентрация рынка постепенно увеличивается, в 2023 году он занимали 64% (рис. 4).

* При подсчете использован средний курс доллара США за 10 месяцев 2024 года по данным ЦБ РФ — 90,754 руб. за доллар.

Источник: Пресс-служба компании iKS-Consulting