На недавней пресс-конференции один из спикеров произнес фразу, которая на несколько секунд «подвесила» весь зал: «Если бы не было столько ушедших из жизни друзей и знакомых, то я бы сказал, что для нас 2020 г. был прекрасным». Цинично? Да. Но отражает рыночные реалии.

Действительно, пока целые отрасли в буквальном смысле слова «выживали», опираясь на поддержку государства, ИТ-бизнес был озабочен вопросом: как суметь удовлетворить весь тот спрос, о котором никто даже не мечтал в конце 2019 г. И речь идет в целом об ИТ. Спрос вырос на все и очень быстро — от тех самых дефицитных ноутбуков до внедрения систем ИИ и IoT на предприятиях и введения в эксплуатацию дополнительных мощностей ЦОДов. Трудно сказать, какой из сегментов ИТ-рынка в 2020 г. не вырос (в итогах 2020 г., предоставленных агентством ITResearch, упавшими названы только проекторы). Не менее трудно назвать сегмент, который смог полностью «закрыть» все потребности пользователей и вошел в 2021 г. без эффекта отложенного спроса. Ведь если в каких-то «отделах» не хватало физического товара, то в других — рук специалистов и возможности этим специалистам работать на площадках заказчиков.

Тем не менее, как заявил на прошедшем недавно пресс-брифинге Роберт Фариш, вице-президент IDC в России и СНГ, это только сначала 2020 г. казался ужасным для ИТ-рынка — мы жили в мире, заполненном огромным количеством негативной информации, и в такой ситуации было трудно сохранить объективное мышление: «Но по мере того как мы день за днем проживали прошлый год, данные, которые мы собирали, рисовали гораздо более позитивную картину, чем мы ожидали в начале 2020 г. И теперь, подводя его итоги, можно сказать, что он был достаточно хорошим для ИТ-бизнеса. Kстати, и 2021 г. будет не таким ужасным, как мы думали раньше».

По мнению аналитиков IDC, на итоговые цифры 2020 года оказали влияние следующие факторы:

- значительное снижение курса рубля по отношению к доллару США;

- массовый переход на удаленную работу;

- растущая инфляция, оказывающая давление на ценовые стратегии поставщиков;

- ограничения поставок на некоторых рынках оборудования.

Но самым важным, по мнению Роберта Фариша, стало то, что расходы российского правительства на цифровые технологии были высокими в течение всего года. И это позволило создать прочную основу в целом для рынка корпоративных поставок. Не менее значимым фактором было снятие большей части ограничений, связанных с COVID-19. Руководитель IDC отметил: «Большинство отраслей российской экономики (в отличие от Америки и Европы) смогли работать, что оказало благотворное влияние на российскую экономику и на российский рынок. Таким образом большинство крупных ИТ-компаний, с которыми мы работаем, зафиксировали солидные результаты в 2020 г.».

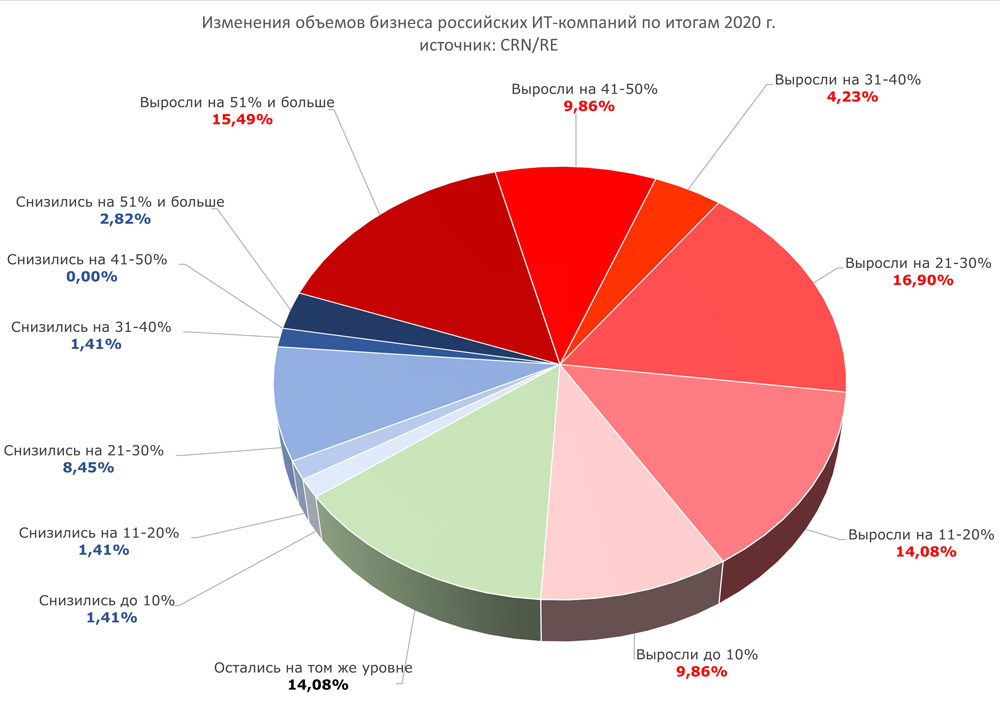

Читатели CRN/RE подтверждают, что результаты года оказались очень позитивными.

Данные опроса CRN/RE «Как изменились объемы продаж вашей компании в 2020 г. по отношению к 2019 г.?»

Опрос проводился в марте-апреле 2021 г. на сайте www.novostiitkanala.ru. В нем приняли участие представители 213 ИТ-компаний. И судя по их ответам, на российском ИТ-рынке все не так уж и плохо. Компании, чей бизнес в 2020 г. увеличился по сравнению с 2019 г. оказались в большинстве. Их доля в ответах респондентов превысила 70% (розово-красный сегмент диаграммы). Около 14% ответивших, сообщили, что в 2020 г. показатели бизнеса остались на том же уровне, что и в предыдущем. Таким образом те, чьи продажи в прошлом году сократились, составили всего 15,5%.

В результате, в течение 2020 г., по данным IDC, самый впечатляющий рост из сегментов, которые «считают» аналитики, был отмечен в ПК (+31% в руб. и +17% в долл.) и корпоративной инфраструктуре (серверы, СХД и корпоративные сетевые продукты) (+27% и +14%). Сегменты ПО и ИТ-услуг также были устойчивыми (оба сегмента выросли на 16% в руб. и +4% в долл.). Ненамного «отстал» от них сегмент оборудования печати и обработки изображений (+15% в руб. и +3% в долл.). А общий рост российского ИТ- рынка, по предварительным оценкам агентства, составил 14% в руб. (1,833 трлн руб.) и 2% в долл. И это прекрасные результаты на фоне падения ВВП страны, которое составило около 4% в руб.

О росте большинства сегментов рынка в 2020 г. сообщает и ITResearch. Так, по их мнению, общие продажи на рынке персональных компьютеров (настольные ПК и ноутбуки), по итогам года составили 7,75 млн шт. Годовой рост сегмента достиг уровня в 19%. Это наилучший показатель с 2011 года, т. е. еще до начала рецессии на рынке ПК. И это при том дефиците комплектующих и ограничениях поставок со стороны вендоров, которые наблюдались на мировом рынке почти весь 2020 г.

Прошедший год оказался самым удачным за последние годы и для рынка принтеров и настольных МФУ. Если по итогам 2019 г. было трудно с уверенностью сказать, наступила ли стагнация или появились признаки спада, то в 2020 г. продажи выросли сразу почти на 7,5% в шт. и 4,7% в деньгах. По данным аналитической компании ITResearch, всего за 2020 г. в России было продано 2,5 млн печатающих устройств на общую сумму 566 млн долл.

Прекрасные результаты в России и показали рынки LFD (было продано 76,3 тыс. устройств на 271 млн долл., что в годовом выражении соответствует росту 22% в штуках и 20,7% в деньгах) и мониторов. Здесь объем поставок совсем немного не дотянул до внушительной цифры в 4 млн аппаратов. В годовом исчислении рост составил 13,1%, что даже несколько превысило прогнозную цифру (+10%). А в деньгах это 667,5 млн долл. при росте 13,2%.

А вот рынок ИБП, как говорится, остался при своих. По данным ITResearch, в 2020 г. в России было продано 1,293 млн ИБП на сумму 329,2 млн долл. Годовая динамика (2020 /2019) составила −1,8% в штуках и −0,01% в деньгах. Фактически можно говорить, что рынок в последние годы находится в состоянии «флэт»: показатели и 2018 г. были фактически такими же.

А вот и те сегменты, которые «упали» в 2020 г. Всего в 2020 г. в России было продано 46,7 тыс. документ-сканеров. Это на 7,1% меньше, чем годом раньше, а объем рынка в деньгах сократился на 20%, составив 26,6 млн долл. Аналитики такую отрицательную динамику объясняют высокой базой предыдущего года (в 2019 г. продажи документ-сканеров выросли в годовом выражении в 1,5 раза).

Но самым провальным 2020 год оказался для рынка проекторов. В России было продано 100 тыс. устройств (на 125,6 млн долл.). А это означает снижение рынка по сравнению с итогами предыдущего года на 22,2% в штуках и 23,2% в деньгах.

Посмотреть под микроскопом

На фоне общих тенденций ИТ-рынка для каждого его сегмента 2020 год был особенным.

Так, Дмитрий Ильин, старший аналитик IDC (ПК и планшеты), отмечает, что ему год запомнится триумфальным возвращением ПК: «Достаточно долго продажи ПК были нестабильными, но 2020 г. показал, что для продуктивной работы и учебы из дома они важнее планшетов, смартфона, фаблетов. Во втором и третьем кварталах прошлого года этот сегмент показал впечатляющий рост. Даже четвертый квартал 2020 г. просел совсем чуть-чуть по сравнению с аналогичным периодом 2019 г. А вот итоги первого квартала нынешнего года, я думаю, удивят многих. По моим оценкам, рост превысит 50%. А по итогам 2021 г. рост в штучном выражении составит

Во-первых, уже очень много людей хотят поехать в отпуск: когда сообщили, что закрывается сообщение с Турцией, неожиданно оказалось, что около полумиллиона человек уже забронировали поездки туда.

Во-вторых, у людей просто не осталось свободных средств. Многие взяли льготную ипотеку. И для них выплаты по этим кредитам будут приоритетнее покупки нового ПК. Если же говорить про коммерческий сегмент, то в крупных компаниях продолжится перестройка инфраструктуры, связанная с поддержкой удалённой работы. Ведь никто не знает, что произойдет в будущем, поэтому надо быть готовым в любой момент уйти на карантин. Банки и финансовые организации будут также активно наращивать свою инфраструктуру. А вот расходы на образовательные программы в

Константин Макаренков, ведущий аналитик IDC (оборудование печати и обработки изображений), также отмечает, что в 2020 г. основное влияние на данный сегмент оказали изменения условий работы практически на всех вертикальных рынках потребителей: «Появилась необходимость обеспечить если не все, то большую часть рабочего населения средствами для удаленной работы. В результате в 2020 г. структура поставок сместилась в сторону персональных устройств: мы наблюдали „резкий буминг спроса“ на компактные домашние устройства в связи с переходом на работу в удаленном режиме. Не все вендоры были готовы к этому. У многих из них достаточно быстро возникла проблема с доступностью товара, сначала из-за закрытия или сокращения рабочих мест на фабриках в Китае, а затем — еще и из-за нехватки контейнеров для морских перевозок. Но, так или иначе, производители смогли обеспечить спрос, возникший в 2020 г., и отголоски которого мы ощущаем до сих пор: до сих пор спрос как по офисным устройством, так и для устройства для домашнего пользования, продолжает превышать предложение. И поэтому мой прогноз на 2021 г. достаточно позитивный».

По мнению Михаила Лебедева, руководителя программы исследований IDC (корпоративная инфраструктура), в данном сегменте рынка основными локомотивами роста рынка в 2020 г. традиционно стали финансовый (и, в частности, банковский) сектор и телеком-направление: «И конечно же в число самых крупных потребителей ИТ в 2020 г. стоит отнести государство (с учетом тех инвестиций, которые идут со стороны госкомпаний). Также выросла важность и доля сегмента поставщиков облачных услуг: мы видим там инвестиции как со стороны крупных игроков, так и со стороны не самых значительных компаний. А вот в здравоохранении и образовании база, с которой эти клиенты пришли к 2020 г., была низкая (по сравнению с телекомом и финансовым сектором). Но в силу внешних обстоятельств, в которых мы все оказались в 2020 г. эти вертикали рынка также показали существенный рост инвестиций».

Нежелезные прогнозы

И такой позитив наблюдался, как было уже сказано, не только в «железных» категориях.

Дмитрий Гаврилов, руководитель программы исследований IDC (облачные услуги), отмечает, что ситуация в этом сегменте была простая и прогнозируемая: «Ещё в 2019 г. мы предполагали, что на рынке облаков произойдут изменения: пользователи будут выбирать поставщиков не только по цене, но, прежде всего, по функциональному составу предложения, а также обращать внимание на экосистему, которую поставщик выстраивает вокруг своих услуг. Поэтому для меня результаты 2020 г. были вполне ожидаемыми. В первую очередь выиграли те, кто может предоставить широкий спектр услуг, причем не только инфраструктурные сервисы, но и платформенные услуги, поддерживающие такие направления как интернет вещей. Так как необходимость в обработке больших данных неструктурированной информации, поступающей от IoT, нужна постоянно.

В условиях пандемии мы наблюдали рост потребления сервисных услуг для разработки: возможность нанять специалиста или пригласить эксперта, который поможет развернуть те или иные технологии, была ограничена. И здесь на помощь приходили облачные сервисы для прототипирования и проведения пилотов. Поэтому в этот период хорошо сыграли компании, опирающиеся на технологии открытого ПО, которое может быть использовано во многих случаях и позволяет установить на вычислительные мощности уже апробированные технологии».

Наталья Виноградова, руководитель программы исследований IDC (ИТ-услуги) также отмечает в 2020 г. рост госрасходов теперь уже на ИТ-услуги: «Государство — наиболее крупный и надёжный заказчик. Умеренно положительная динамика расходов наблюдалась в отрасли телекоммуникации. Интересно и то, что несмотря на все трудности в ритейле (особенно офлайн ритейле и оптовой торговли) объем ИТ-проектов в этом сегменте существенно не уменьшился. Но их фокус сместился в сторону развития онлайн-торговли.

Очень важным клиентом остается и финансовый сектор. Его можно смело отнести к списку отраслей, неплохо прошедших кризис. Представители этой отрасли активно инвестировали в развитие интернет-банкинга, обеспечение безопасности финансовых клиентов в цифровой среде, улучшение работы мобильных приложений.

Результаты года энергетического и промышленного секторов оказались лучше ожидаемых. Компании, работающие в этих отраслях, продолжили инвестировать в проекты по решению производственных задач, в цифровое проектирование, автоматизацию рабочих процессов. А вот здравоохранение для рынка ИТ-услуг является не крупным, но многообещающим сегментом: пандемия привлекла к нему внимание, и как следствие, отрасли удалось привлечь дополнительные средства как от частных инвесторов, так и от государственных структур».

Не удивлена положительной динамике российского ИТ-рынка и Елена Семеновская, директор по исследованиям IDC (программное обеспечение): «Что общего было на рынках интернета вещей и искусственного интеллекта в 2020 г.? Во-первых, то, что эти сегменты показали двузначный рост: интернет вещей в России вырос на 16%, а искусственный интеллект — около 20%. И в самом начале пандемии я была уверена, что эти инновационные направления точно не упадут, ведь они помогают частично решать человеческие проблемы, позволяют в непростых ситуациях, в том числе и возникших в связи с COVID-19, автоматизировать и повышать эффективность компании. Интернет вещей „с человеческим лицом“ — сценарий, который помогал компаниям обеспечить безопасность сотрудников на предприятиях, создавать лучшие условия труда и организовывать рабочие места в том числе и для удаленных сотрудников, поддерживал руководство компаний в принятии решений с использованием аналитики данных, организовывал мониторинг персонала в вопросах ограничения доступа в опасные области. По итогам 2020 г. лидерами среди отраслевых вертикалей в этом сегменте остаются промышленность и транспорт.

Если же говорить о поставщиках решений, то сильные позиции были у тех компаний, которые смогли сделать то, что мы ждали долгие годы — образовать в экосистемы игроков рынка. Они показали, что способны больше инвестировать в решения с применением искусственного интеллекта, распространять их на рынке, становиться пионерами и проводниками этого направления. И это очень здорово потому, что другие игроки рынка, подключаясь к этим экосистемам, вынуждены тоже внедрять у себя эти системы.

Телеком-операторы, активно работавшие в этом направлении в 2020 г., также могут занять достойное место на этом рынке. Ведь это те компании, которые реально понимают требования заказчиков здесь и сейчас. И это очень важно, так как такое понимание помогает не только решить бизнес-проблемы клиента, но и развивает эти рынки».

По данным IDC, российский рынок искусственного интеллекта в 2020 году достиг 291 млн долларов США. Расходы на решения с применением ИИ в коммерческих и государственных организациях выросли на 22,4% по отношению к 2019 году.

В 2020 году наблюдался значительный рост инвестиций со стороны государственных организаций, который до 2024 года продолжится со средним ежегодным темпом 26,4%. Этот рост будет поддерживать заявленная государственная программа в области развития искусственного интеллекта (ИИ). Цифровые услуги для граждан и применение искусственного интеллекта для работы инфраструктуры (автономные ИТ) также будут стимулировать приток инвестиций со стороны государственных организаций.

Ну и конечно же нельзя не упомянуть об информационной безопасности. Денис Масленников, старший аналитик IDC (информационная безопасность), отмечает, что ключевым событием для сегмента стало изменение всего, что касается периметра информационной безопасности, у огромного количества компаний: «Переход на удалённую работу кардинальным образом перестроил всю ИБ-архитектуру клиентов с самых разных вертикальных рынков. У многих компаний до 2020 г. не было собственного опыта работы с удаленными сотрудниками. И им пришлось строить свою систему дистанционной работы практически с нуля. И как итог этого мы получили рост спроса на облачные решения в области информационной безопасности, услуги VPN, средства для защиты удалённых рабочих мест сотрудников, а также на консалтинговые услуги в сфере ИБ».

Прекрасное далеко

Аналитики не любят предсказывать будущее, даже когда все спокойно. Что уж говорить о таком турбулентном времени как сейчас.

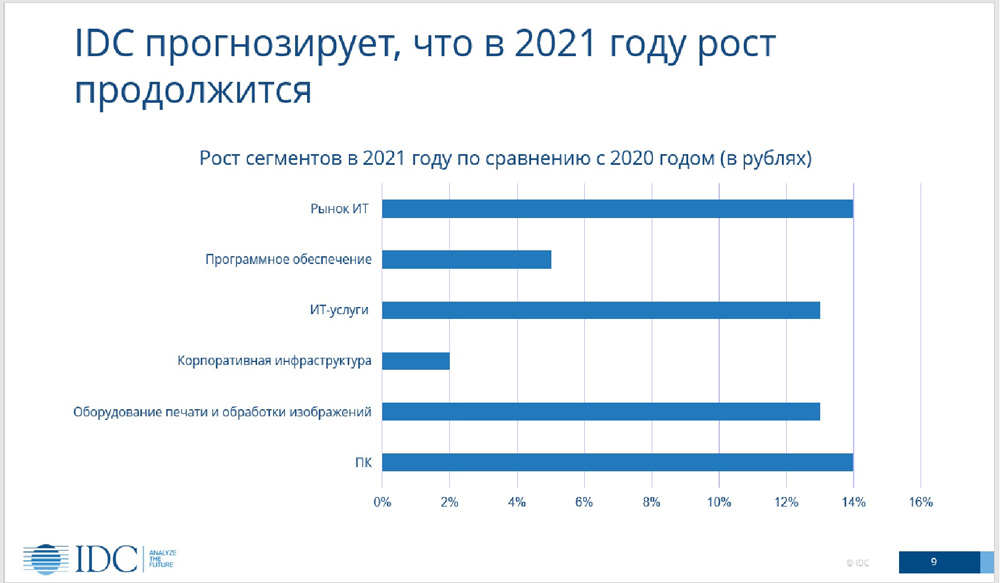

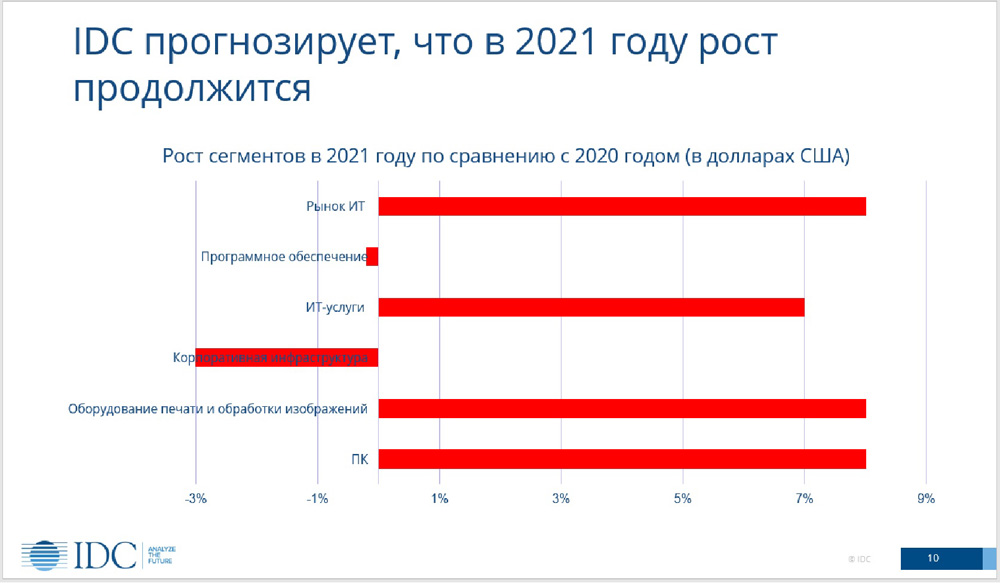

Тем не менее, IDC предложила свое видение текущего года. По словам Роберта Фариша, нынешний прогноз кажется отголоском презентаций, которые он делал в 2008 и 2014 гг.: «Прогнозировать что-то сейчас очень сложно, тем не менее, мы видим, что первый квартал 2021 г. был достаточно хорошим для большинства сегментов ИТ-рынка. Перспективы второго квартала также выглядят достаточно неплохо с точки зрения как массового рынка, так и рынка проектов. И мы не видим никаких очевидных причин и заметного ухудшения условий во второй половине года».

Единственный сегмент, который по мнению аналитиков покажет по итогам 2021 г. отрицательную динамику — корпоративная инфраструктура. Такой прогноз сделан аналитиками, исходя из предположения, что в 2021 г. произойдет коррекция рынка. «В последние 3 года были сделаны опережающие инвестиции в инфраструктуру, — объясняет Михаил Лебедев. — И теперь на всех этих ресурсах необходимо развернуть соответствующий бизнес-функционал. А значит, произойдёт смена приоритетов: будет увеличиваться количество новых приложений без расширения инфраструктуры как таковой».

А вот что сбудется из предложенных прогнозов, и каким будет 2021 г. для российского ИТ-рынка — расскажем через год.